⚡ En bref : l’essentiel sur l’IS

- 💼 L’IS taxe les bénéfices des sociétés (SARL, SAS, EURL…) — pas ceux du dirigeant.

- 📊 Taux : 25 % (normal) ou 15 % jusqu’à 38 120 € pour les PME.

- 🧮 Calcul : bénéfice net après déduction des charges (salaires, loyers, cotisations…).

- 🔁 Déficit ? Reportable sur les bénéfices futurs.

- 📅 Déclaration en ligne via impots.gouv.fr – 4 acomptes + solde.

- 💡 Le salaire du dirigeant est déductible et l’option IS devient irrévocable après 5 ans.

👉 En clair : bien choisir l’IS peut te faire économiser gros si tu anticipes ta stratégie fiscale.

Tu gères une entreprise, ou tu t’apprêtes à en créer une ? Alors tu vas forcément croiser ce sigle : IS, pour Impôt sur les Sociétés.

Dans cet article, on met les mains dans le cambouis fiscal pour t’expliquer à quoi sert l’IS, qui y est soumis, comment le calculer, et surtout comment l’optimiser intelligemment.

Qu’est-ce que l’impôt sur les sociétés (IS) ?

Définition simple de l’impôt sur les sociétés

L’impôt sur les sociétés (IS), c’est la taxe que paient certaines entreprises sur leurs bénéfices.

En clair : une fois que tu as soustrait tes charges, salaires, loyers, etc., l’État vient prélever sa part.

Différence entre IS et IR (impôt sur le revenu)

L’IR concerne les entreprises individuelles (comme les auto-entrepreneurs) : leurs bénéfices sont directement intégrés au revenu du dirigeant.

📌 On parle de son calcul dans cet article : Calcul impôt sur le revenu.

L’IS, lui, concerne les sociétés (SARL, SAS, EURL, etc.) : c’est l’entreprise qui paie l’impôt, pas le dirigeant.

💡 Exemple :

- En IR, ton bénéfice est ton revenu.

- En IS, ton bénéfice appartient à la société, et ta rémunération est une charge déductible.

Pourquoi certaines entreprises sont soumises à l’IS ?

Parce que l’État distingue les structures individuelles (plus simples, souvent un seul associé) des sociétés à part entière, qui ont une personnalité morale distincte.

L’IS reflète cette autonomie juridique : la société est “une personne” à part, avec ses propres revenus et impôts.

Quelles entreprises sont concernées par l’IS ?

Entreprises imposées de plein droit

Certaines formes juridiques sont automatiquement soumises à l’IS :

Bref : dès que tu as une “vraie” société avec capital social et personnalité morale, tu entres dans le champ de l’IS.

Entreprises pouvant opter pour l’IS

Les entreprises individuelles (EI, EIRL) et certaines SNC peuvent opter volontairement pour l’IS.

🙋🏻♂️ Pourquoi ? Pour séparer ton revenu personnel du bénéfice de l’entreprise et potentiellement payer moins d’impôt si ton activité décolle.

Procédure d’option à l’IS

L’option se fait via le service des impôts des entreprises (SIE) ou sur le guichet unique (INPI).

Tu dois la formuler avant la fin du troisième mois de ton exercice comptable.

Est-il possible de revenir en arrière ?

⚠️ Oui… mais avec précaution.

- Tu as 5 ans pour renoncer à l’option IS après l’avoir choisie.

- Passé ce délai, le choix devient irrévocable.

👉 Donc avant de cocher cette case, fais un vrai calcul de rentabilité fiscale.

Quel est le taux d’imposition à l’IS ?

Le taux normal

Le taux standard de l’IS est de 25 % depuis 2022.

➡️ Autrement dit : sur 100 000 € de bénéfice, tu paies 25 000 € d’impôt.

Le taux réduit pour les PME

⚡️ Bonne nouvelle pour les petites structures 👇

PME : CA < 10 M€ et capital détenu à 75 % par des personnes physiques.

👉 taux réduit de 15 % sur leurs 38 120 € premiers euros de bénéfice.

Le reste est taxé à 25 %.

Cas particuliers (plus-values, contributions sociales, etc.)

- Les plus-values à long terme (cession de titres de participation) sont imposées à 15 % ou 0 % dans certains cas.

- Une contribution sociale de 3,3 % peut s’ajouter pour les grandes entreprises dont l’IS dépasse 763 000 €.

Exemples chiffrés selon le chiffre d’affaires

- PME avec 50 000 € de bénéfice :

38 120 × 15 % + 11 880 × 25 % = 10 518 € d’IS - Société avec 200 000 € de bénéfice :

38 120 × 15 % + 161 880 × 25 % = 47 970 € d’IS

💡 Moralité : le taux réduit, ça compte.

Comment calculer l’impôt sur les sociétés ?

Résultat fiscal vs résultat comptable

Le résultat comptable est ton bénéfice avant impôt.

Le résultat fiscal est celui après ajustements (réintégrations, déductions…).

👉 L’administration corrige certaines dépenses non déductibles (amendes, dépenses personnelles, etc.).

Charges déductibles

Les salaires, cotisations sociales, loyers, frais professionnels, honoraires, dotations aux amortissements sont déductibles.

⚠️ Attention : les dépenses doivent être justifiées et engagées dans l’intérêt de l’entreprise.

Cas des déficits : report en avant / report en arrière

Un déficit n’est jamais perdu !

- Report en avant : tu peux le déduire de tes bénéfices futurs, sans limite de temps.

- Report en arrière (carry-back) : tu peux l’imputer sur le bénéfice de l’année précédente et obtenir un crédit d’impôt.

Quelles sont les obligations fiscales liées à l’IS ?

Déclaration de l’IS

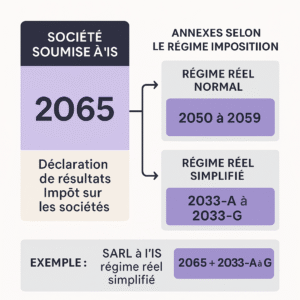

Tu dois déposer le formulaire 2065 (et ses annexes 2033 ou 2050) chaque année.

Tout se fait désormais en ligne via impots.gouv.fr.

Paiement de l’IS

Le paiement se fait en quatre acomptes trimestriels, puis un solde l’année suivante.

Sanctions en cas de retard ou d’erreur ❌

- 10 % de majoration pour dépôt tardif,

- 5 % pour paiement tardif,

- Et des intérêts de retard à 0,20 %/mois.

💡 Astuce : programme des rappels automatiques dans ton calendrier fiscal !

Foire aux Questions

Micro-entrepreneur et IS : possible ?

Non. Le micro-entrepreneur relève de l’impôt sur le revenu. L’IS suppose une société.

IS et rémunération du dirigeant : déductible ?

Oui ✅ Le salaire du dirigeant est une charge déductible du bénéfice imposable, tant qu’il est justifié et raisonnable.

IS et création d’entreprise : quel régime choisir ?

Si tu veux te rémunérer peu au début et réinvestir dans ta société, l’IS est souvent plus avantageux.

Choisir l’IS pour payer moins d’impôt : est-ce pertinent ?

Pas toujours. L’IS peut être malin à court terme, mais moins souple à long terme (dividendes imposés, impossibilité de revenir à l’IR après 5 ans).

👉 Le bon réflexe : faire une simulation avant de trancher.

Ressources utiles

Liens vers les textes officiels

- BOFiP – Impôt sur les sociétés

- Code Général des Impôts – Article 205 à 223

Services en ligne pour la déclaration

Conclusion

👉 L’IS, ce n’est pas qu’un sigle administratif. C’est un levier stratégique pour gérer, anticiper et optimiser la fiscalité de ton business.

💬 Et si tu veux aller plus loin, commence par comparer les effets concrets entre IS et IR sur ton cas personnel 📝💼